Κόσμος

Ποια είναι η εταιρεία που θέλει να σταματήσει να γυρίζει ο κόσμος

Στις 12 Ιανουαρίου 2018 μερικοί από τους ισχυρότερους ανθρώπους της χώρας μας έλαβαν το ίδιο μέιλ. Το μέιλ έφτασε για παράδειγμα στους επικεφαλής των τεσσάρων συστημικών τραπεζών (Πειραιώς, Εθνική, Alpha, Eurobank) αλλά και κορυφαίων ελληνικών επιχειρήσεων όπως ο Τιτάν, ο ΟΤΕ, η Folli Follie, η Motor Oil, ο Μυτιληναίος, ο ΟΠΑΠ, η ΔΕΗ…

Παρότι μαζική η αποστολή και επιτιμητικός ο τόνος, οι παραλήπτες δεν είχαν την πολυτέλεια να αγνοήσουν το ηλεκτρονικό μήνυμα. Διότι αποστολέας και υπογράφων ήταν ο Λάρι Φινκ, ιδρυτής και πρόεδρος της BlackRock. Αντίστοιχα μέιλ έλαβαν χιλιάδες ακόμα CEOs εταιρειών στις οποίες η BlackRock είναι μέτοχος.

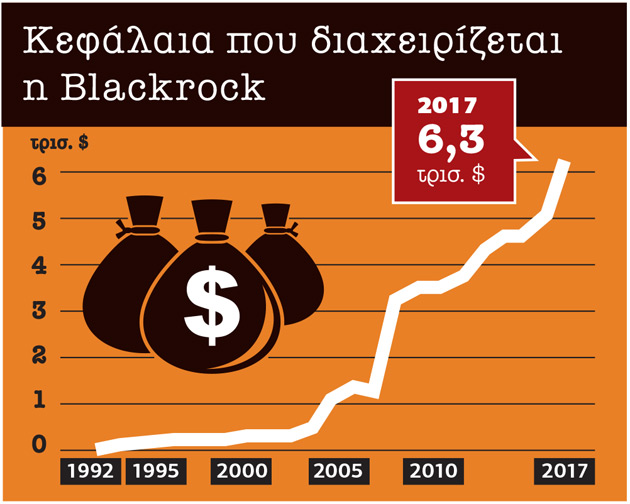

Οταν ο Φινκ μιλάει, ο κόσμος (από τη Shell, που έχει τη γενική της συνέλευση σήμερα και αγωνιά για τον τρόπο που θα ψηφίσει η BlackRock σε αυτή, μέχρι ηγέτες όπως ο Μακρόν και ο Τραμπ) έχει τεντωμένα τα αυτιά του. Η εταιρεία που ίδρυσε ο ίδιος ο Φινκ το 1988 ξεκίνησε με 8 άτομα σε ένα δωμάτιο και έφτασε να είναι ο μεγαλύτερος επενδυτής στον κόσμο αλλά και σύμβουλος πολιτικών και κρατών. Η BlackRock:

- Είναι διαχειριστής κεφαλαίων 6,3 τρισεκατομμυρίων δολαρίων.

- Εχει μετοχές και δικαιώματα ψήφου σε περισσότερες από 17.000 εταιρείες.

- Εχει κρατικό ρόλο αναλαμβάνοντας για λογαριασμό κυβερνήσεων και κεντρικών τραπεζών να ασκήσει έλεγχο στα τραπεζικά συστήματα.

«Το μέγεθος της BlackRock δημιουργεί μια οικονομική ισχύ την οποία κανένα κράτος δεν μπορεί να ελέγξει» λέει ο Γερμανός βουλευτής του FDP (Φιλελεύθεροι) Μίκαελ Τόιρερ. Θα ήταν σοβαρό λάθος να κατατάξουμε την BlackRock στους θιασώτες του καπιταλισμού-καζίνο. Η ίδια αυτοπροβάλλεται ως «δύναμη θετικής αλλαγής».

Αν ο καπιταλισμός είναι η θρησκεία του ρίσκου, του ανταγωνισμού και της επιδίωξης του γρήγορου κέρδους, η BlackRock κηρύσσει τα αντίθετα. Ο «βαρετός» Φινκ είναι το αντίθετο του «Λύκου της Γουόλ Στριτ». Η BlackRock δεν είναι γύπας των αγορών. Τα «παθητικά» της κεφάλαια δεν μπαινοβγαίνουν σε μετοχές, προτιμούν τις μακροπρόθεσμες επενδύσεις. Ο Φινκ εξηγεί: «Αυτό που απλώς κάνουμε είναι να βοηθάμε τους ανθρώπους να πορευτούν στον πολύπλοκο κόσμο που ζούμε».

O λύχνος του Aladdin

Για να το πετύχει αυτό ο ιδρυτής της BlackRock, εδώ και πολλά χρόνια δημιούργησε ένα λογισμικό ανάλυσης επενδυτικού ρίσκου, το Aladdin, το οποίο τροφοδοτείται και επεξεργάζεται διαρκώς αμέτρητα ιστορικά δεδομένα με σκοπό να προβλέψει τους κινδύνους του μέλλοντος και να φροντίσει να μη συμβούν.

Ακόμα και ανταγωνιστές όπως η Deutsche Bank και η BNP Paribas είναι πελάτες του Aladdin. Το σύνολο των κεφαλαίων που εξαρτώνται από την ακρίβειά του ανέρχονται σε 20 τρισ. δολάρια -όχι βέβαια ότι ένα τέτοιο ποσό μπορεί να γίνει αντιληπτό από έναν φυσιολογικό άνθρωπο.

Παράλληλα η BlackRock συμμετέχει με όλη της την ορμή στην κούρσα της Τεχνητής Νοημοσύνης (ΑΙ). Τον Φεβρουάριο διέρρευσε η ίδρυση του «Εργαστηρίου της BlackRock για την Τεχνητή Νοημοσύνη» στο Πάλο Αλτο της Καλιφόρνια. Αναλυτές θεωρούν πως αργά ή γρήγορα η AI θα υποκαταστήσει τους ανθρώπους στη διαχείριση κεφαλαίων.

Σκοπός της να μείνουν όλα ίδια

Η BlackRock μοιάζει να είναι το αντίδοτο στην πολυπλοκότητα και την αβεβαιότητα του κόσμου μας. Στο ντοκιμαντέρ του 2016 «HyperNormalisation» («ΥπερΚανονικοποίηση») ο Ανταμ Κέρτις εξηγούσε πως σε αντίθεση με τον παλιό κόσμο, όπου πολιτικοί και πολίτες προσπαθούσαν να αλλάξουν τα πράγματα προς το καλύτερο, ο ρόλος αυτός έχει πλέον περάσει στα χέρια εταιρειών.

Με τη διαφορά ότι «σκοπός της BlackRock δεν είναι να αλλάξει τον κόσμο, αλλά να τον διατηρήσει σταθερό ως έχει». Σκοπός δεν είναι η πρόοδος, αλλά η συντήρηση. «Ομως όταν μπορείς να κινείς 11 τρισ. [από το 2016, τα τρισ. του Aladdin έχουν φτάσει τα 20], τότε πρόκειται για μια νέα πραγματικά υπολογίσιμη ισχύ».

Η συνταγή της BlackRock παραμένει απλή. Οι πελάτες τής εμπιστεύονται τα χρηματά τους και αυτή τα επενδύει στα λεγόμενα exchange-traded funds (ETFs), στα ελληνικά Διαπραγματεύσιμα Αμοιβαία Κεφάλαια. Τα ETFs αναπαράγουν πιστά τις αποδόσεις ενός χρηματιστηριακού δείκτη. Είναι φτηνά, καθώς δεν χρειάζονται ακριβοπληρωμένοι ειδικοί για να αποφασίσουν πού θα επενδυθούν τα χρήματα.

Η BlackRock εκδημοκρατίζει

Σε καιρούς κρίσης, όπως το 2008, ή αβεβαιότητας, όπως σήμερα, τα προϊόντα της BlackRock προσελκύουν από ιδιώτες αποταμιευτές (όπως οι υπουργοί Τσακαλώτος – Σταθάκης) μέχρι διαχειριστές μεγάλων κεφαλαίων (συνήθως συνταξιοδοτικών ταμείων και ιδρυμάτων). Η αντιπρόεδρος της BlackRock, Μπάρμπαρα Νόβικ, περηφανεύεται για το θαύμα του «εκδημοκρατισμού» των επενδύσεων.

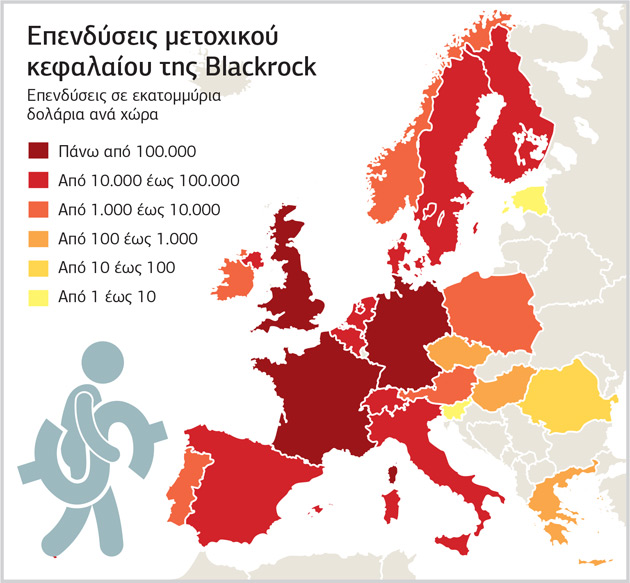

Η BlackRock μαζί με τη Vanguard και τη State Street αποτελούν τους τρεις μεγαλύτερους διαχειριστές κεφαλαίων διεθνώς, τους λεγόμενους Big Three. Σύμφωνα με υπολογισμούς της ερευνητικής ομάδας Corpnet του Πανεπιστημίου του Αμστερνταμ, οι Big Three είναι ο μεγαλύτερος μέτοχος στο 88% των 500 μεγαλύτερων αμερικανικών εταιρειών (δείκτης S&P 500).

Σκουριές, Fraport, Ακαδημία Πλάτωνος

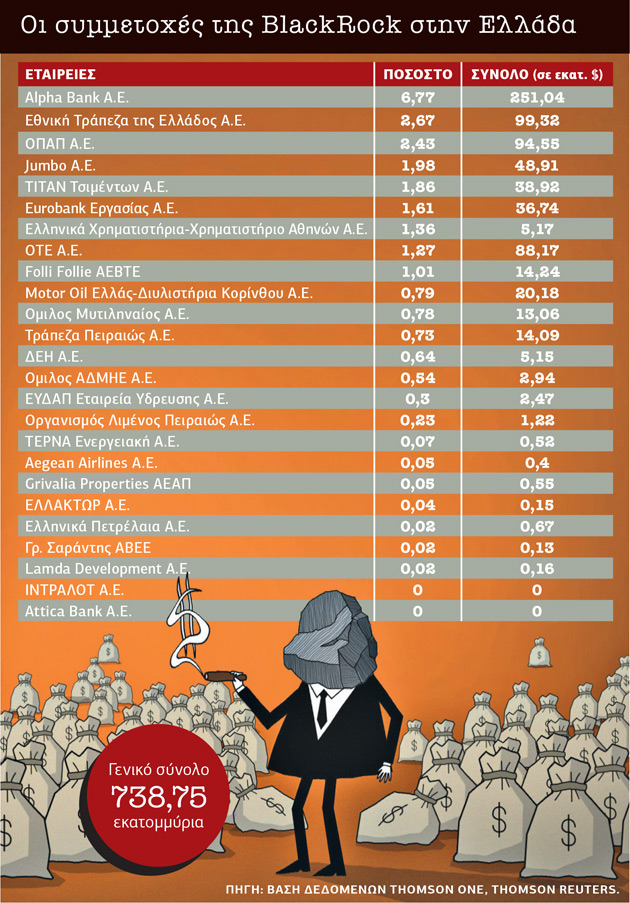

Ανάλογη είναι η κατάσταση στην Ευρώπη. Στην Ελλάδα, σύμφωνα με τη βάση δεδομένων της Thomson-Reuters, η BlackRock μέσα από διάφορες θυγατρικές της κατέχει μετοχικά μερίδια στις 23 από τις 25 εταιρείες του δείκτη FTSE 25 (με τις 25 μεγαλύτερες εισηγμένες).

Αυτή η εικόνα αποδίδει μέρος μόνο της ελληνικής επιρροής της BlackRock, διότι παραλείπει τις συμμετοχές της σε μη εισηγμένες ή σε ξένες επιχειρήσεις στη χώρα μας, όπως στην Eldorado Gold, στη Fraport ή στην εταιρεία που κατασκευάζει το mall στην Ακαδημία Πλάτωνος.

Κάθε φορά που ένα από τα τρία πρόζεκτ σκαλώνει, διατυπώνεται ευθέως η απειλή ότι «θα φύγει η BlackRock από τη χώρα» ανεξάρτητα από το αν η επένδυση με την οποία συνδέεται είναι αποδεκτή ή όχι από τις τοπικές κοινωνίες, αν είναι συμβατή ή όχι με το νομοθετικό πλαίσιο, αν εν τέλει είναι ωφέλιμη ή βλαπτική.

Γιατί άραγε οι πολιτικοί, ιδίως οι υπέρμαχοι της ελεύθερης αγοράς, δεν αντιδρούν; Κατά τον Γερμανό Φιλελεύθερο βουλευτή Μίκαελ Τόιρερ «φοβούνται την επιρροή του γίγαντα και δεν διανοούνται καν να κάνουν τις δύσκολες ερωτήσεις». Την ασυλία αυτή δεν την έχουν καταφέρει οι αλγόριθμοι του Aladdin ή τα «ETFs» των απρόσωπων αγορών. Η BlackRock έχει πρόσωπο και το πρόσωπο αυτό είναι ο Λάρι Φινκ.

Δεν είναι ο Φινκ που ικετεύει για μια συνάντηση με τους ηγέτες των κρατών αλλά εκένοι που τον προσκαλούν –όπως ο διοικητής της Τράπεζας της Ελλάδος Γιώργος Προβόπουλος και ο πρωθυπουργός Αντώνης Σαμαράς το 2013, όταν το παραμικρό νεύμα της εταιρείας γινόταν αντιληπτό ως φιλί ζωής για τη χώρα.

Ερωτώμενος τον Απρίλιο του 2017 από το Bloomberg γι’ αυτό που του αρέσει περισσότερο στη δουλειά του, απαντάει, όχι χωρίς κόρδωμα: «Τους τελευταίους τέσσερις μήνες συνάντησα τέσσερις αρχηγούς κρατών».

Σε λιγότερο από έναν χρόνο θητείας ο Γάλλος πρόεδρος Μακρόν ζήτησε να συναντήσει τον Φινκ δύο φορές. Είναι ίσως ο μοναδικός άνθρωπος που γεφυρώνει το χάσμα Κλίντον – Τραμπ. Το προεκλογικό πρόγραμμα της Χίλαρι ήταν προσεκτικά διατυπωμένο ώστε να είναι συμβατό με την ατζέντα της BlackRock. Τώρα ο Λάρι δεν χάνει ευκαιρία να πει έναν καλό λόγο για τη φορολογική «μεταρρύθμιση» του Ντόναλντ. Και όταν επί Ομπάμα προτάθηκε για τη θέση του υπουργού Οικονομικών, πολλοί αστειεύτηκαν ότι πρόκειται για υποβιβασμό.

Η BlackRock δεν ποντάρει στους αλγόριθμους για να αποκτήσει πρόσβαση στα κέντρα εξουσίας. Στην εταιρεία προσλαμβάνονται πολιτικοί και κρατικοί αξιωματούχοι που προηγουμένως θήτευσαν σε ευαίσθητα πόστα. Ενδεικτικά:

- Ο Βρετανός Τζορτζ Οσμπορν, από υπουργός Οικονομικών έγινε «σύμβουλος» στη BlackRock: για εργασία 48 μέρες τον χρόνο πληρώνεται 750.000 δολάρια.

- Ο Γερμανός Φρίντριχ Μερτζ, από επικεφαλής των Χριστιανοδημοκατών στη Βουλή έγινε επικεφαλής του εποπτικού συμβουλίου της BlackRock.

- Ο Φίλιπ Χίλντεμπραντ, πριν γίνει αντιπρόεδρος του ομίλου το 2012, ήταν ο κεντρικός τραπεζίτης της Ελβετίας.

Μία από τις πιο τρανταχτές περιπτώσεις «περιστρεφόμενης πόρτας» (πήγαινε-έλα από κρατικό αξίωμα στον ιδιωτικό τομέα) αφορά τον τωρινό επικεφαλής της εταιρείας στην Ελλάδα. Ο κ. Πασχάλης Μπουχώρης πριν από την BlackRock ήταν επικεφαλής του ΤΑΙΠΕΔ. Πώς γίνεται ο υπεύθυνος για τις ιδιωτικοποιήσεις αμέσως μετά να έπιασε δουλειά ως επικεφαλής της μεγαλύτερης επενδυτικής στον κόσμο στην ίδια χώρα; (Τόσο ο κ. Μπουχώρης όσο και η εταιρεία κεντρικά δεν δέχτηκε να απαντήσει στις ερωτήσεις μας ή να σχολιάσει την έρευνά μας.) Μέσα σε λιγότερα από εφτά χρόνια, από το 2011, η BlackRock έχει δεκαπλασιάσει τις ετήσιες επίσημες δαπάνες της λόμπινγκ στην Ε.Ε., από 150.000 ευρώ στο 1,5 εκατομμύριο. Από το 2014 έχουν επισήμως καταγραφεί 33 συναντήσεις με αξιωματούχους της Ε.Ε., μεταξύ άλλων με τον αντιπρόεδρό της Βλάντις Ντομπρόβσκις, επίτροπο για τη χρηματοπιστωτική σταθερότητα.

Ο Λάρι Φινκ θέλει να σώσει τον κόσμο

Ας επιστρέψουμε όμως εκεί απ’ όπου ξεκινήσαμε: στην επιστολή του Λάρι Φινκ προς τους CEΟs αυτού του κόσμου… Αν κανείς δεν γνώριζε τον αποστολέα, θα υπέθετε πως πρόκειται για μανιφέστο αντισυστημικού κόμματος:

«Οι κεφαλαιούχοι έχουν αποκομίσει τεράστια κέρδη μετά την οικονομική κρίση», την ώρα που «πολλοί άνθρωποι ζουν με πολύ χαμηλές αυξήσεις στους μισθούς και ανεπαρκή πρόνοια για τα γηρατειά». Αυτά είναι «η κύρια αιτία του φόβου και της πόλωσης σε όλον τον κόσμο». Οι εταιρείες θα πρέπει «να εξυπηρετούν κάποιον κοινωνικό σκοπό», «να «ωφελούν το σύνολο, τους μετόχους, τους υπαλληλους, τους πελάτες και τις κοινότητες εντός των οποίων λειτουργούν». Αλλιώς «θα χάσουν τον λόγο ύπαρξής τους».

Ακουλούθησαν ανάλογες «ηθικού» χαρακτήρα παρεμβάσεις. Ο Φινκ κούνησε απειλητικά το δάχτυλο σε όσες βιομηχανίες δεν κάνουν αρκετά για την κλιματική αλλαγή ή σε αυτές που φτιάχνουν όπλα (με τα οποία δολοφονούνται μαθητές στα σχολεία). Με άλλα λόγια, πλέον δεν αρκεί στην BlackRock να της ανήκει ο κόσμος, θέλει τώρα και να τον σώσει;

Πολλοί έσπευσαν να χαρακτηρίσουν τη νέα πολιτική του Φινκ υποκριτική. Η BlackRock δεν έχει διαμορφώσει κριτήρια του τι συνιστά ηθική επένδυση. Το Investigate Europe συνέκρινε τις επενδυτικές επιλγοές της εταιρείας με αυτές του Νορβηγικού Ταμείου του Πετρελαίου, το οποίο έχει καταρτίσει «μαύρη λίστα» εταιρειών στις οποίες δεν επενδύει για λόγους ηθικής. Στις περισσότερες από αυτές η BlackRock είναι μέτοχος.

Αν αντλήσουμε παραδείγματα από την ελληνική πραγματικότητα, η εταιρεία με την περισσή «ευαισθησία» για το περιβάλλον είναι ο νούμερο 1 επενδυτής στην Eldorado Gold, μια εξορυκτική εταιρεία με -το λιγότερο που μπορεί να πει κανείς- προβληματική περιβαλλοντική πολιτική.

Είναι μέτοχος σε μία από τις μεγαλύτερες πολυεθνικές τηλεφωνικής εξυπηρέτησης στον κόσμο, με μεγάλη παρουσία στην Ελλάδα, την Teleperformance, για την οποία στη Γαλλία υπάρχουν σοβαρές καταγγελίες για τις εργασιακές συνθήκες. Οσο για το mall της Ακαδημίας Πλάτωνος, σύμφωνα με τις αποκαλύψεις των Luxleaks, η εταιρεία του (ελεγχόμενη 100% από την BlackRock) έχει φτιάξει ένα σύνθετο σύστημα αποφυγής φόρων στην Ελλάδα.

«Κοινωνική ευθύνη» με… επενδυτικές επιλογές!

Και όμως, ίσως τελικά το πρόβλημα να μην είναι ότι ο Φινκ δεν τηρεί τις ηθικές του δεσμεύσεις αλλά αυτό που θα προκύψει αν αρχίσει να τις τηρεί. Τι θα συμβεί αν ο «κοιμώμενος γίγαντας» της BlackRock αρχίσει να παίρνει αποφάσεις με βάση τα δικά του ηθικά κριτήρια για το πού θα πάνε τα 6,3 τρισ. και πώς θα διοικηθούν οι 17.000 επιχειρήσεις στις οποίες είναι μέτοχος;

Τέτοιο δικαίωμα επιβολής ηθικών κριτηρίων είχαν ώς τώρα στις Δημοκρατίες μόνο οι αιρετοί και οι δικαστές. Ή έστω οι θρησκείες.

Οπως είπε ένας άλλος δισεκατομμυριούχος, ο επενδυτής Σαμ Ζελ, «δεν ήξερα ότι ο Λάρι Φινκ χρίστηκε Θεός».

Πώς να κερδίζεις ακόμα κι από τη συντριβή της μετοχής σου

Στις 9 Απριλίου 2017 συνέβη ένα περιστατικό σε αεροπλάνο της United Airlines με πολύ αρνητικές συνέπειες για την αεροπορική εταιρεία. Η United, ασκώντας πρωτοφανή σωματική βία, πέταξε έξω από την πτήση τον επιβάτη Ντέιβιντ Ντάο. Ακολούθησε κατακραυγή στα μίντια, συμβατικά και κοινωνικά, και η μετοχή της United γκρεμίστηκε.

Ομως οι Big Three, παρότι μεγάλοι μέτοχοι στην εταιρεία, όχι μόνο δεν έχασαν, αλλά κέρδισαν κιόλας. Οι τρεις τους, εκτός από τη United, ήταν μεγάλοι μέτοχοι και στις άλλες μεγάλες αεροπορικές. Η συνολική αξία του χαρτοφυλακίου τους σε αεροπορικές εταιρείες αυξήθηκε.

Το παράδειγμα του ξυλοκοπημένου Ντάο φωτίζει το φαινόμενο της «κοινής ιδιοκτησίας» (common ownership): εταιρείες που ανταγωνίζονται μεταξύ τους εντός του ίδιου οικονομικού κλάδου ανήκουν στον ίδιο ιδιοκτήτη!

Αυτό που συμβαίνει με τις αερογραμμές, συμβαίνει επίσης στις τράπεζες, στη φαρμακοβιομηχανία, στις ηλεκτρικές συσκευές ή στη χημική βιομηχανία όπου η BlackRock είναι μεγάλος μέτοχος στους γίγαντες και από τις δύο όχθες του Ατλαντικού, Bayer και Monsanto, BASF και DuPont.

Με άλλα λόγια η πραγματική ισχύς της BlackRock δεν είναι η συμμετοχή της σε μεμονωμένες εταιρείες, αλλά ο έλεγχος ολόκληρων οικονομικών κλάδων.

Ενα νέο παγκόσμιο μονοπώλιο

Το 2016 μια ομάδα οικονομολόγων, υπό τον Μάρτιν Σμαλτζ, απέδειξε πως η κοινή ιδιοκτησία οδηγεί σε υψηλότερες τιμές για τους καταναλωτές και στη διαμόρφωση μονοπωλιακών συνθηκών.

Ο συνεργάτης του Σμαλτζ, Χοσέ Αθάρ, καθηγητής Οικονομικών στο Πανεπιστήμιο της Ναβάρα λέει: «Αν πολλές εταιρείες έχουν τον ίδιο ιδιοκτήτη, τότε όλες μαζί λειτουργούν ως μία. Και αυτό οδηγεί τελικά σε ένα νέο παγκόσμιο μονοπώλιο».

H BlackRock αμφισβητεί τις «αμφιλεγόμενες στατιστικές μεθόδους» των Αζάρ και Σμαλτζ και χαρακτηρίζει τους μηχανισμούς που περιγράφουν «ασαφείς και υποθετικούς». Ομως, κατά τον κορυφαίο καθηγητή του Χάρβαρντ Αϊνερ Ελχέιγκ, ειδικό σε θέματα τραστ, «η κοινή ιδιοκτησία αποτελεί τη μεγαλύτερη απειλή κατά του ελεύθερου ανταγωνισμού στην εποχή μας».

Ολα αυτά δεν ιδρώνουν το αυτί των αντιμονοπωλιακών αρχών σε Ευρώπη και ΗΠΑ. Παρότι είναι ο μεγαλύτερος διαχειρστής κεφαλαίων στον κόσμο, η BlackRock δεν θεωρείται «συστημικά σημαντικός χρηματοοικονομικός οργανισμός» από το Συμβούλιο Χρηματοοικονομικής Σταθερότητας, τη νέα υπερεθνική ρυθμιστική αρχή. Ετσι αποφεύγει τους ενοχλητικούς ελέγχους και ρυθμίσεις στους οποίους υπόκεινται οι παραδοσιακοί παίκτες του παιχνιδιού. Σε επίπεδο Ε.Ε. οι προτάσεις για τον έλεγχο στο «σκιώδες τραπεζικό σύστημα» («shadow banking»), προτάσεις τις οποίες φυσικά η BlackRock αντιμάχεται, περιμένουν στα συρτάρια.

(Η πιο φιλόδοξη επέμβαση της BlackRock σε ευρωπαϊκό θεσμικό επίπεδο αφορά το μπάσιμό της στην αγορά των 240 εκατομμυρίων συνταξιούχων, αξίας ενός τρισ. –αλλά σε αυτό θα αναφερθούμε αναλυτικά σε επόμενο άρθρο.)

Η Ντανιέλα Γκαμπόρ, καθηγήτρια Οικονομικών στο Πανεπιστήμιο της Δυτικής Αγγλίας, λέει: «Κάθε φορά που πήγαινα στις Βρυξέλλες να παρακολουθήσω από κοντά τις εξελίξεις, υπήρχαν εκεί πάντα άνθρωποι της BlackRock. Νομίζω πως τίποτα δεν συμβαίνει χωρίς τη θέλησή τους».

Εταίροι της «Εφ.Συν.» σε 10 χώρες της Ευρώπης

Εκτός από την «Εφημερίδα των Συντακτών», η έρευνα δημοσιεύεται παράλληλα από τους εταίρους του Investigate Europe σε όλη την Ευρώπη: Der Tagesspiegel (Γερμανία), Mediapart (Γαλλία), Corriere Della Sera και Il Fatto Quotidiano (Ιταλία), La Vanguardia στην (Ισπανία), Publico (Πορτογαλία), Aftenbladet (Νορβηγία), Gazeta Wyborcza (Πολωνία), Falter (Αυστρία), Tages-Anzeiger (Ελβετία), Follow the Money (Ολλανδία).

Την έρευνα έκαναν οι Ινγκεμποργκ Ελίασεν (Νορβηγία), Ελίζα Σιμάντκε (Γερμανία), Νικόλας Λεοντόπουλος (Ελλάδα), Μαρία Ματζόρε (Ιταλία), Κρίνα Μπόρος (Ρουμανία/Βρετανία), Πάουλο Πένια (Πορτογαλία), Ζορντάν Πούιγ (Γαλλία), Χάραλντ Σούμαν (Γερμανία), Βόιτσεκ Τσίεζλα (Πολωνία) και ο Τόμας Μπόλεν για το Follow the Money.

Το «δικό μας» video animation

Το δίλεπτο animation το οποίο λειτουργεί ως εισαγωγή στη διεθνή έρευνα για την BlackRock είναι έργο Ελλήνων δημιουργών και συγκεκριμένα της Αλεξίας Μπαράκου (καλλιτεχνική διεύθυνση και γραφικά), των Παναγιώτη Παπαγιαννόπουλου και Αλέξη Κουκιά-Παντελή (σχεδιασμός ήχου) και του Παύλου Ζαφειρόπουλου (επιμέλεια κειμένου και εκφώνηση).

-

ΚΟΙΝΩΝΙΑ1 ημέρα πριν

Παπαδιά για τον ιερέα σύζυγό της που ντυνόταν με γυναικεία ρούχα: «Ήξερα το πάθος του, είναι μπερδεμένος»

-

ΕΛΛΑΔΑ2 ημέρες πριν

Οικογενειακή τραγωδία: Θρήνος για τον 20χρονο Άκη – Εγκεφαλικά νεκρή η 17χρονη αδερφή του

-

PLUS +2 ημέρες πριν

“Μου δίνουν αμύθητα ποσά από την Κρήτη για να καταστρέψουν την πατέντα με το αγριέλαιο που πιάνει 600 ευρώ το κιλό”

-

Ρέθυμνο2 ημέρες πριν

Ρέθυμνο: 42χρονη κατήγγειλε βιασμό από 35χρονο μέσα στο αυτοκίνητό της